Lorsqu’on investit dans l’immobilier locatif, la notion de rentabilité locative est importante. Cette rentabilité, appelée rendement locatif, est un ratio qui permet en fonction des loyers et du prix d'achat de savoir si un projet immobilier est rentable ou non. La notion de rentabilité est très importante lors d’une possible mise en location immobilière.

Cette rentabilité locative peut être séparée en quatre rendements bien distincts permettant de calculer le pourcentage en fonction de plusieurs paramètres. De la rentabilité brute à la rentabilité nette-nette, ces données clés peuvent vous aider à savoir si le projet est viable ou non.

Les quatre rentabilités locatives

Une rentabilité locative peut être dissociée en quatre éléments bien distincts :

- La rentabilité brute

- La rentabilité brute-réelle

- La rentabilité nette

- La rentabilité nette-nette

Chacun des ces rendements permet d’affiner les calculs pour savoir si une opération immobilière est viable ou non. La plus importante étant la rentabilité nette-nette qui prend tous les frais et charges en compte, les autres rentabilités locatives permettent d’un coup d'œil rapide d’avoir accès à un pourcentage permettant de savoir si le projet est rentable ou non.

Rentabilité locative brute

Qu'est ce que la rentabilité brute et comment la calculer ?

La rentabilité brute est celle le plus souvent utilisée en immobilier. Malheureusement ce rendement locatif ne veut pas dire grand-chose pour un investisseur aguerri.

C’est le ratio entre les loyers perçus et le prix d’achat du bien immobilier.

Dans ce calcul aucune charge n’est prise en considération. Avoir une bonne rentabilité brute ne garantit pas forcément que le projet est viable et que vous aurez du cash-flow positif sur l’opération.

Lors de la recherche d’un bien immobilier, faites bien attention aux rentabilités énoncés dans les annonces. Dans la majorité des cas, ce sont des rentabilités brutes qui peuvent être élevées mais quand vous creusez un peu plus vous vous rendez compte que, mis bout à bout, le projet n’est pas rentable.

Quelle rentabilité locative brute minimum pour un projet rentable ?

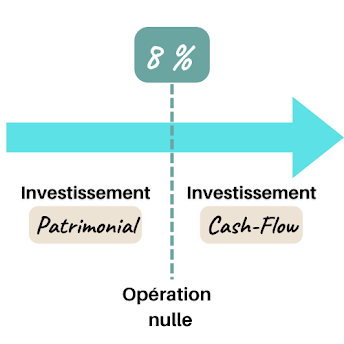

Dépendant de votre stratégie d’investissement, qu’il soit patrimonial ou tourné vers le cash-flow une rentabilité brute cible peut être définie.

De mon expérience dans la majorité des cas, une rentabilité locative brute minimum de 8% fera en sorte que le projet soit à l’équilibre (opération nulle) :

- En-dessous de 8% l’opération sera dites “patrimoniale”

- Un rendement brut de 8% sera une opération nulle

- Au-delà de 8% l'opération sera positive dites “cash-flow”

Bien entendu, si les charges annexes sont exorbitantes ce rendement locatif brute de 8% ne suffira pas à combler ces frais et rendre le projet immobilier rentable.

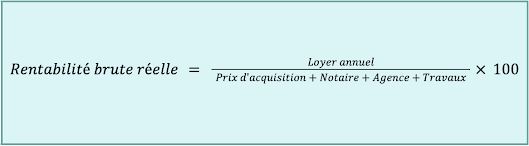

La notion de rentabilité brute-réelle

La seconde rentabilité qui peut être calculée par l’investisseur immobilier est la rentabilité locative brute-réelle.

La différence avec la rentabilité brute est que le rendement brut-réel ne prend pas en compte que le prix d’acquisition du bien mais les frais annexes qui peut y avoir pour acquérir le bien, on ajoutera donc au dénominateur :

- Le montant des frais de notaire

- Le montant des frais d‘agence

- Le montant des travaux

Très peu utilisée, cette rentabilité brute-réelle permet tout de même de se rendre compte du gap qu’on peut avoir avec les rentabilités énoncées sur le papier par l’agent immobilier et les données réelles d’acquisition comprenant les travaux (si nécessaire).

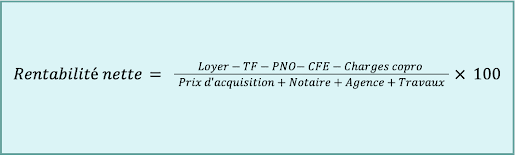

Rentabilité locative nette

Qu'est ce que la rentabilité nette et comment la calculer ?

La rentabilité locative nette, quant à elle, vient prendre en compte toutes les charges réelles que nous pouvons avoir dans un investissement locatif :

- Taxe foncière

- CFE (Taxe foncière des entreprises)

- Charges de copropriété

- Assurance propriétaire non occupant (PNO)

La rentabilité nette sera donc calculée de la sorte :

Le rendement net est le plus utilisé et le plus calculé par les investisseurs immobiliers aguerris et qui souhaitent connaître le véritable ratio de leur opération immobilière.

C’est la rentabilité que vous devez considérer dans vos investissements. Trop souvent les investisseurs débutants se fient au rendement brut utilisé à tort par les agents immobiliers pour mettre les paillettes aux yeux. Soyez vigilants et ne perdez pas de temps avec des annonces proposant des rentabilités brutes élevées mais qui au final ont une rentabilité nette très faible.

Quelle rentabilité locative nette minimum pour un projet rentable ?

En règle générale un projet immobilier est rentable quand la rentabilité locative nette dépasse les 6%. Au-delà de 6% on fera du cash-flow positif sur l’opération.

Chaque projet étant différent, il est primordial de calculer la rentabilité nette de son opération mais aussi le cash-flow pour être certain que le projet est positif.

La rentabilité nette-nette incluant l'impôt

La dernière rentabilité locative qui est utilisée en investissement immobilier est la rentabilité nette-nette. En plus de prendre en compte toutes les charges mensuelles. Cette rentabilité prend en compte le montant de l'impôt.

Dépendant de votre stratégie d'investissement vous serez amenés à payer ou non de l'impôts sur vos revenus locatifs.

Dans le cas du régime fiscal du Loueur Meublé Non Professionnel (LMNP), dans la majorité des cas l’investisseur ne paiera pas d'impôts sur ses loyers sur une période de 5 à 10 ans. La rentabilité nette-nette dans ce cas sera égale à la rentabilité nette.

Calcul du cash-flow de l’opération immobilière

Une fois avoir la rentabilité locative nette-nette il est assez simple de calculer le cash-flow mensuel de l’opération. Le cash-flow est l'excédent de trésorerie lorsque qu’on vient faire la différence entre le loyer mensuel et toutes les charges :

- Taxe foncière

- CFE (Taxe foncière des entreprises)

- Charges de copropriété

- Assurance propriétaire non occupant (PNO)

- Mensualité de prêt

- Assurance emprunteur

- Montant d’impôts

Deux données vont vous manquer pour calculer ce cash-flow, c’est la mensualité de prêt et l’assurance emprunteur. Il est très facile de faire une simulation sur un site internet ou alors de se créer un tableau d'amortissement de prêt et d’avoir accès à ces deux données en fonction des données suivantes :

- Taux d'intérêt

- Durée de prêt

- Montant emprunté

- Taux d’assurance

Pour le montant de l’impôt, dans le cas du LMNP nous avons vu que l'impôt est nul sur une période de 5 à 10 ans. Dans les autres cas, il faudra ajouter ce montant au calcul du cash-flow.

Une fois avoir toutes les données du projet, le calcul du cash-flow sera le suivant :

Cash-flow VS Effort banque

En investissement dans l’immobilier vous allez vous rendre compte qu’une notion supplémentaire est à prendre en compte. En effet, si vous souhaitez acquérir un bien immobilier à l’aide d’un prêt bancaire, la banque va calculer votre capacité d’endettement et va se référer à “l’effort banque”.

Faire du cash-flow positif sur une opération immobilière est indispensable pour un investissement réussi mais la banque ne calcul pas ce cash-flow de la même manière que vous. Elle vient prendre 70% des loyers hors charges et calcul la capacité d’endettement à partir de ces données.

Si vous souhaitez vous construire un empire immobilier il sera primordial de faire attention à cet élément et négliger au maximum cet effort banque. Plus vous accumulez de biens immobiliers et plus votre capacité diminue.

Astuce : Pour éviter de trop être impacté par l’effort banque je réduis au maximum le montant des charges à payer par le locataire. Je préfère mettre un loyer de 630€ + 20€ de charges que 600€ + 50€ de charges. L’effort banque est réduit dans le premier cas et ma capacité d’endettement est moins impacté.

Savoir calculer les quatre rentabilités locatives est essentiel à tous les investisseurs qui souhaitent investir dans l’immobilier rentable. Ne vous faites plus avoir avec des rentabilités locatives brutes gigantesques qui après déduction de toutes les charges vient rendre l’opération négative.

Mettez en place des bonnes pratiques pour calculer la rentabilité locative nette et le cash-flow de chaque bien que vous irez visiter. Cela vous fera gagner un temps précieux que ce soit pour faire un tri ou alors pour négocier un bien à la baisse.

0 Commentaires